Em pesquisa do BC, economistas dos bancos diziam esperar manutenção. Mas parte das instituições já apostava em queda no mercado de juro futuro.

Alexandro MartelloDo G1, em Brasília

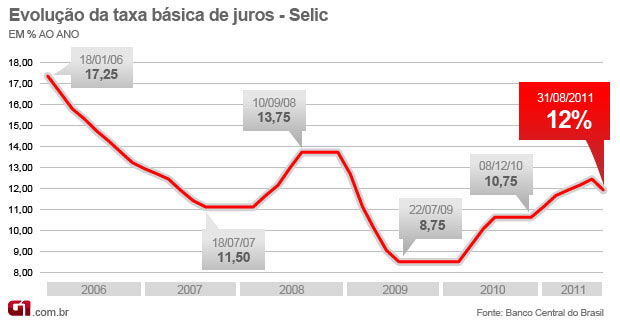

Em meio às turbulências nos mercados internacionais, fruto da nova etapa da crise financeira, e à pressões políticas, o Comitê de Política Monetária (Copom) do Banco Central, colegiado formado pela diretoria e presidente da autoridade monetária, adotou uma postura agressiva e optou por baixar os juros básicos da economia de 12,50% para 12% ao ano.

Trata-se da primeira queda desde julho de 2009. O Copom vinha subindo os juros desde janeiro deste ano. Foram cinco reuniões consecutivas de elevação. No fim de 2010, a taxa básica da economia estava em 10,75% ao ano. Mesmo com o corte de juros nesta quarta-feira, a alta acumulada em 2011, até o momento, é de 1,25 ponto percentual.

A decisão do BC de baixar os juros surpreendeu o mercado financeiro, cuja estimativa, divulgada por meio de pesquisa feita pelo Banco Central, era de que juros seriam mantidos neste encontro. Tendo por base a curva de juros futuros, que representa a aposta dos bancos, porém, parte das instituições financeiras já apostava em uma redução de juros nesta quarta-feira.

Aumento do superávit primário e pressões políticas

O corte nos juros vem após o governo anunciar uma contenção extra de R$ 10 bilhões em gastos públicos neste ano, recursos que foram direcionados para o chamado "superávit primário", a economia feita para pagar juros da dívida pública, com o objetivo justamente de possibilitar a queda dos juros.

Também aconteceu depois da presidente Dilma Rousseff ter declarado publicamente que gostaria de ver, mesmo sem citar a data, os juros caindo, assim como o ministro da Fazenda, Guido Mantega, e do Desenvolvimento, Fernando Pimentel, além de empresários e centrais sindicais.

Explicação

Ao fim do encontro, o Copom divulgou uma longa explicação para sua decisão. Veja as razões do Copom:

"O Copom decidiu reduzir a taxa Selic para 12,00% a.a., sem viés, por cinco votos a favor e dois votos pela manutenção da taxa Selic em 12,50% a.a. Reavaliando o cenário internacional, o Copom considera que houve substancial deterioração, consubstanciada, por exemplo, em reduções generalizadas e de grande magnitude nas projeções de crescimento para os principais blocos econômicos. O Comitê entende que aumentaram as chances de que restrições às quais hoje estão expostas diversas economias maduras se prolonguem por um período de tempo maior do que o antecipado. Nota ainda que, nessas economias, parece limitado o espaço para utilização de política monetária e prevalece um cenário de restrição fiscal. Dessa forma, o Comitê avalia que o cenário internacional manifesta viés desinflacionário no horizonte relevante.

Para o Copom, a transmissão dos desenvolvimentos externos para a economia brasileira pode se materializar por intermédio de diversos canais, entre outros, redução da corrente de comércio, moderação do fluxo de investimentos, condições de crédito mais restritivas e piora no sentimento de consumidores e empresários. O Comitê entende que a complexidade que cerca o ambiente internacional contribuirá para intensificar e acelerar o processo em curso de moderação da atividade doméstica, que já se manifesta, por exemplo, no recuo das projeções para o crescimento da economia brasileira. Dessa forma, no horizonte relevante, o balanço de riscos para a inflação se torna mais favorável. A propósito, também aponta nessa direção a revisão do cenário para a política fiscal.

Nesse contexto, o Copom entende que, ao tempestivamente mitigar os efeitos vindos de um ambiente global mais restritivo, um ajuste moderado no nível da taxa básica é consistente com o cenário de convergência da inflação para a meta em 2012. O Comitê irá monitorar atentamente a evolução do ambiente macroeconômico e os desdobramentos do cenário internacional para então definir os próximos passos na sua estratégia de política monetária".

Sistema de metas para a inflação

Pelo sistema de metas de inflação, que vigora no Brasil, o BC tem de calibrar os juros para atingir as metas pré-estabelecidas. Para 2011 e 2012, a meta central de inflação é de 4,5%, com um intervalo de tolerância de dois pontos percentuais para cima ou para baixo. Deste modo, o IPCA pode ficar entre 2,5% e 6,5% sem que a meta seja formalmente descumprida.

Na última semana, os economistas do mercado financeiro mantiveram sua previsão para o Índice Nacional de Preços ao Consumidor Amplo (IPCA) de 2011 em 6,31%, informou o Banco Central. Para 2012, por sua vez, a previsão dos economistas dos bancos para o IPCA permaneceu estável em 5,20%. O BC já informou que busca a convergência da inflação para a meta central de 4,5% somente em 2012.

Juros reais mais altos do mundo

Em 12% ao ano, de acordo com estudo do economista Jason Vieira, da corretora Cruzeiro do Sul, em parceria com Thiago Davino, analista de mercado da Weisul Agrícola, a taxa real de juros (após o abatimento da inflação) do Brasil ficou em cerca de 6,3% ao ano, mais do que o dobro do segundo colocado (Hungria, com 2,8% ao ano). A taxa média de juros de 40 países pesquisados está negativa em 0,8% ao ano. Juros altos tendem a atrair capitais para a economia brasileira, pressinando para baixo a cotação do dólar.

Economia em desaceleração

A decisão do Copom de baixar a taxa de juros acontece em meio a um cenário de desaceleração da economia, o que tende a impactar para baixo a inflação. O próprio presidente do Banco Central, Alexandre Tombini, já avaliou que a crise internacional contribui para o controle da inflação no Brasil, porque tira uma "pressão adicional" sobre os preços dos alimentos.

Apesar disso, alguns analistas do mercado financeiro avaliam que ainda é necessário "cautela" quanto à inflação. "A inflação ainda é preocupante. Não dá nem para chamar de crise. É uma turbulência externa. Não teve efeito na economia interna. Estamos com inflação acima do teto da meta, acima de 7% em doze meses. Embora tenha desaceleração no setor industrial, o mercado de trabalho continua forte. Há informações de reajustes salariais e serviços continuam pressionando a inflação", avaliou Silvio Campos Neto, da Tendências Consultoria. Em sua visão, o Copom deve "aguardar um pouco mais para ver como está o cenário". "A ideia é de dar uma parada até outubro, quando teremos um quadro mais claro", acrescentou.

Rodrigo Melo, da Mauá Investimentos, disse que havia uma sinalização de uma política fiscal, ou seja, para as contas públicas, mais rígida (com aumento do superávit primário) para os próximos anos. "Até agora, não houve essa sinalização. E a gente está enfrentando ainda inflação bastante forte. Ainda tem alguma pressão de 'commodities' [preços dos alimentos] e tem risco de ter algum choque de preço de álcool até o fim do ano. Isso pode adiar o plano de voo do BC de reduzir os juros. Precisa ter mais uns dados que confirmem essa desaceleração [da economia]", declarou ele.

Sidnei Moura Nehme, economista da NGO Corretora, também diz que o governo pode, e precisa, fazer mais em relação ao superávit primário. Em comunicado, porém, ele avaliou que o mercado financeiro demonstra "forte resistência" à probabilidade de corte nos juros - uma vez que juros altos se traduzem, geralmente, em mais lucros para os bancos. "Há um certo 'terrorismo' em relação a não reversão da inflação, ignorando totalmente os efeitos deletérios de uma crise internacional que pode ser agravada, e, da qual vários setores internos já sinalizam efeitos", avaliou.

Nenhum comentário:

Postar um comentário